BIND Therapeutics è da poco sbarcata sul Nasdaq, preceduta da una certa fame legata ad un farmaco in fase clinica di belle speranze e alcune collaborazioni con compagnie di altissimo profilo legate alla propria tecnologia volta a migliorare determinate caratteristiche di composti già esistenti: la piattaforma Accurin.

Nell’idea di BIND si tratta dell’evoluzione naturale dei farmaci in ambito oncologico che sono passati negli anni da essere semplici agenti citotossici (senza quindi nessuna specificità verso il bersaglio), a farmaci in grado di riconoscere bersagli identificati dal tipo di tessuto, come nel caso della doxo liposomiale, dal tipo di cellula, dal tipo di molecola e per finire dal tipo di molecola con l’aggiunta di un citotossico, come nel caso degli ADC o diversi tipo di molecola contemporaneamente.

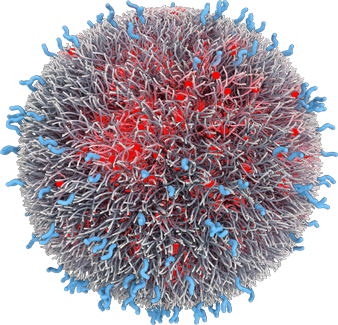

Un farmaco sviluppato con questa tecnologia ha un payload, che può essere un citotossico, una small molecule, un peptide o altro; una matrice polimerica che garantisce un rilascio controllato del farmaco; un guscio protettivo che garantisce che il complesso non venga eliminato dal sistema immunitario e che serve come base d’aggancio per l’ultimo componente del complesso: il ligando che riconosce il bersaglio da colpire.

L’insieme è affascinante e sembra essere molto promettente, il che spiega perché nomi come Roche ed AstraZeneca abbiano scelto BIND come partner per sviluppare i propri farmaci, tuttavia quello che spesso è sulla carta fantastico nella realtà perde gran parte del suo fascino. Così potrebbe andare per il candidato principale della compagnia, BIND-014, docetaxel incapluslato usando la tecnologia Accurin impiegato in due studi che daranno esito da qui alla fine dell’anno. Nello specifico si tratta di due fasi 2 rispettivamente in soggetti con cancro alla prostata (mCRPC) e tumore al polmone non a piccole cellule (NSCLC).

| Active, not recruiting | A Phase 2 Study to Determine the Safety and Efficacy of BIND-014 (Docetaxel Nanoparticles for Injectable Suspension), Administered to Patients With Metastatic Castration-Resistant Prostate Cancer

|

|||||||

| Recruiting | A Phase 2 Study to Determine the Safety and Efficacy of BIND-014 (Docetaxel Nanoparticles for Injectable Suspension) as Second-line Therapy to Patients With Non-Small Cell Lung Cancer

|

In ambo i casi abbiamo a che fare con studi non randomizzati nei quali il controllo è il dato storico, quindi studi poco significativi in caso di esito positivo, cionondimeno spesso apprezzati dal mercato qualora restituiscano dati confortanti. BIND-014 ha come bersaglio PSMA, antigene espresso nelle cellule del carcinoma prostatico e nella vascolarizzazione di altre forme tumorali non legate alla prostata. Ho già avuto modo di parlare di questo antigene tumorale in passato come target per farmaci rivolti al trattamento del tumore alla prostata, quindi sarò breve e conciso: si tratta di una sfida estremamente ardua quella che BIND si appresta a raccontare attraverso i dati della fase 2. Anzi, delle fasi 2, perché se il compito sembra proibitivo per la prostata, leggermente più complicato sembra addirittura per il tumore al polmone. Sebbene PSMA stia sempre più diventando un bersaglio popolare, tanto da venir impiegato sia nella costruzione di terapie con CAR, coniugato anticorpo farmaco o semplicemente come anticorpo, come nei casi di Juno, ADC Therapeutics, Endocyte o Morphosys (per citare qualche compagnia), siamo ben lontani dall’avere una prova di concetto che attesti la validità del bersaglio e la tollerabilità dei composti testati.

Da una parte il target presenta problemi di sicurezza, dall’altra a dosi tollerabili è scarsa l’efficacia. Nel caso di BIND-014 il carico da recapitare è docetaxel, quindi è presumibile che l’effetto sia poco pronunciato se non in dosaggi molto elevati. PSMA poi, al di fuori della prostata è espresso in altri tessuti, non solo tumorali. Se nel caso del NSCLC l’espressione è poco pronunciata e limitata alla vascolarizzazione del tumore è lecito attendersi che l’efficacia sia scarsa ed il profilo di sicurezza poco incoraggiante. In poche parole, rischiare sui dati di questi due studi mi pare poco attraente come ipotesi, sebbene la tentazione ci sia, vista la bassa capitalizzazione della società.

Esiste però uno scenario che renderebbe appetibile la compagnia, ossia se i due studi di BIND-014 finissero con poca o nessuna gloria, spingendo BIND a desistere dal tentare la strada di uno o più fasi 3, con le conseguenze di una maggior necessità di danaro, da trovare attraverso un partner o vendendo nuove azioni. In questo scenario BIND si troverebbe ad avere cassa sufficiente per poter rimanere indipendente e continuare le proprie operazioni per un periodo sufficientemente lungo, potendo contare a giugno su una disponibilità di 59 milioni di dollari. In tale periodo potrebbe riorganizzare le proprie priorità contando su altri assetti interessanti e gestiti da chi ha più esperienza e mezzi.

Sia Roche che Pfizer che AstraZeneca hanno riconosciuto il potenziale della piattaforma Accurin, piattaforma che non risentirebbe minimamente di un fallimento di BIND-014. Fra i progetti in fase di sviluppo, ce n’è uno che trovo piuttosto interessante e che vedete sottolineato nella seguente immagine che rappresenta la pipeline di BIND:

Sebbene nel sito di BIND AZD1152 sia indicato come in fase preclinica, si tratta di una (non molto) vecchia conoscenza, un inibitore dell’Aurora B chinasi che ha dimostrato in passato interessanti cenni di efficacia, accoppiati però a preoccupanti effetti collaterali quali neutropenia e stomatiti. Barasertib, questo in nome dell’inibitore, nel 2010 ha completato una fase 2 nella quale è stato somministrato a pazienti anziani con leucemia mieloide acuta (AML), mostrando un beneficio statisticamente significativo in termini di CR ed un trend favorevole per quanto riguarda la sopravvivenza globale .

In buona sostanza, AstraZeneca ha chiesto a BIND, attraverso una partnership siglata nel 2013, di ottimizzare il farmaco riducendo gli effetti collaterali. I dati preclinici presentati allo scorso AACR sembrano dimostrare che il compito sia stato portato a termine, perlomeno in modelli murini.

In base all’accordo a BIND spettavano 69 milioni di dollari in milestones legate allo sviluppo, oltre che altri 130 milioni legati a processi regolatori e obiettivi di vendita, oltre che a royalties comprese in un range fra la singola e la doppia cifra, presumibilmente fra il 7 ed il 12%. La validazione della tecnologia attraverso l’inizio di una sperimentazione clinica (oltre a comportare con molta probabilità il pagamento di una milestone) darebbe impulso a nuove possibili partnership, oltre che rafforzare il valori di qualle già esistenti.

L’accordo con Pfizer, ad esempio, si basa su un valore superiore a 160 milioni di dollari on obiettivi di sviluppo e vendita, oltre alle royalties, per ognuno dei candidati che potrebbero emergere dalla collaborazione. L’ultimo partner acquisito, Roche, estende poi il raggio d’azione ad indicazioni non oncologiche, il che da la misura di quanto la tecnologia in loro possesso abbia potenzialmente vasto impiego.

Ad oggi BIND capitalizza 138 milioni di dollari, cifra non propriamente bassa per un ingresso in funzione delle sole partnership, ma che in parte riflette anche il valore percepito di BIND-014. A luglio BIND quotava attorno ai 13$, cifra leggermente inferiore rispetto al prezzo con il quale si era presentata al Nasdaq pochi mesi prima. Il crollo fino agli attuali 8$ si è avuto in corrispondenza della fine dell’accordo con Amgen, accordo che per cifre era alquanto simile a quello attualmente in essere con AstraZeneca.

@Sara, Pfizer ed AstraZeneca sono attori sottovalutati (visto il passato a buona ragione) nel presente e nel futuro dell’onco/ematologia. Vero che sono partiti da molto più indietro rispetto alla concorrenza, ma stanno recuperando a forza di partnership ed acquisizioni…

MOLTO MOLTO.INTERESSANTE …..MERITA UN APPROFONDIMENTO!